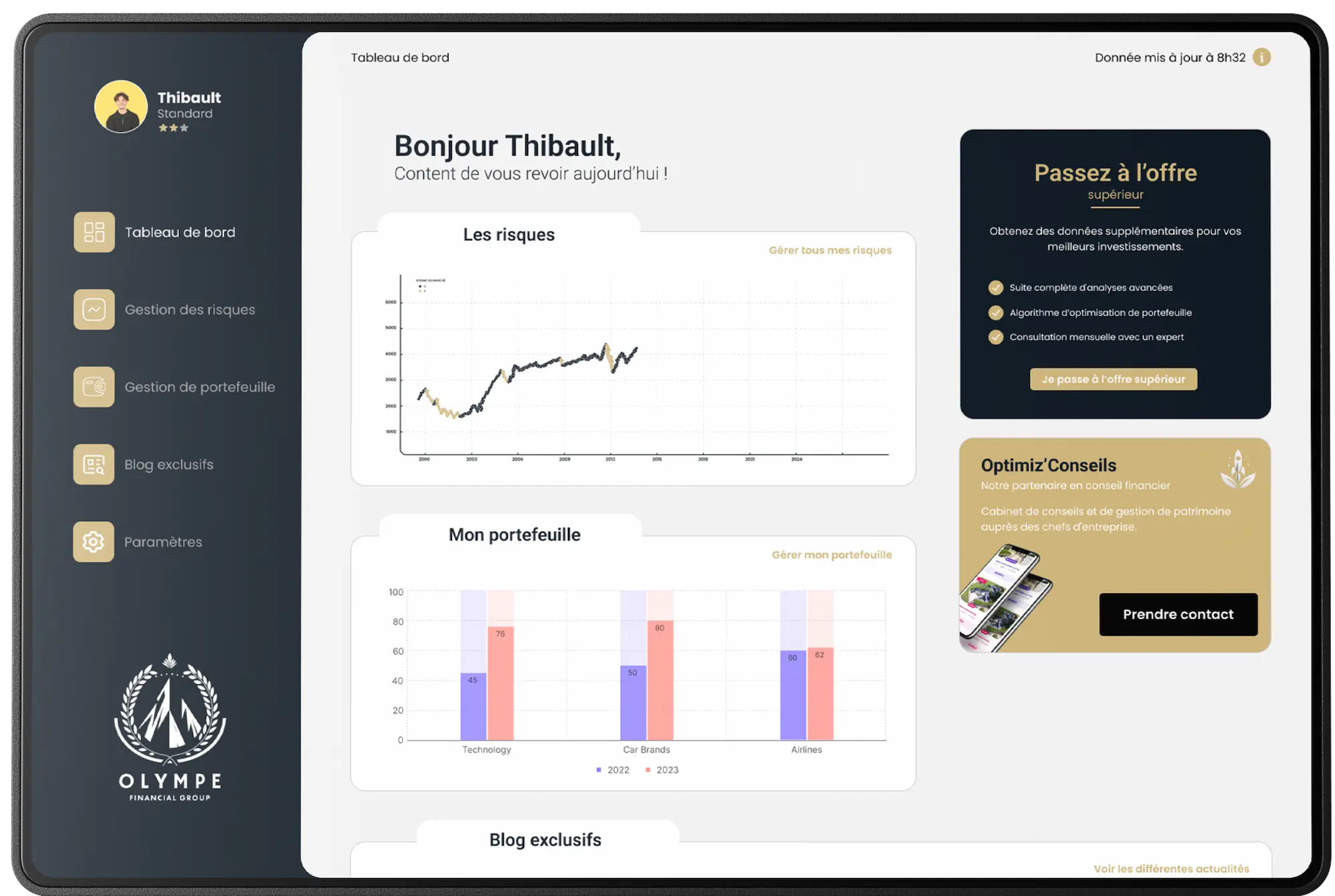

Olympe Financial Group met à votre disposition ses algorithmes propriétaires de gestion du risque et de timing de marché. Sachez exactement quand investir et quand sortir pour maximiser vos performances ajustées au risque.

Détection précoce des retournements, modèles prédictifs de drawdown, alertes multi-facteurs, mesures de risque adaptatives

Signaux de retournement, filtres de Kalman, entrées optimisées momentum/mean reversion, sorties adaptatives.

Allocation dynamique, maximisation du ratio de Sharpe, hedging automatique, multi-objectifs rendement/protection.

Découvrez ce qui fait la force d’Olympe Financial Group et pourquoi nos modèles mathématiques transforment votre gestion financière.

Nos modèles détectent les retournements de marché et activent des stratégies de protection pour limiter vos pertes et préserver vos gains.

Grâce à nos algorithmes de timing, sachez précisément quand entrer ou sortir des marchés pour améliorer votre rendement ajusté au risque.

Découvrez tous nos plans de tarification disponibles, avec la possibilité de paiement directement via l’application.

Risk Manager

Retrouvez ici les réponses aux questions les plus fréquemment posées pour vous guider rapidement.

Olympe Financial Group est une société spécialisée dans la finance quantitative. Nous développons des algorithmes propriétaires de gestion du risque et de timing de marché, validés scientifiquement et testés dans des environnements réels. Notre mission : vous aider à optimiser votre ratio rendement/risque grâce à une gestion rigoureuse et mathématique.

Deux points cruciaux de l’investissement :

Savoir quand entrer et sortir du marché (le timing).

Protéger activement le capital (gestion du risque).

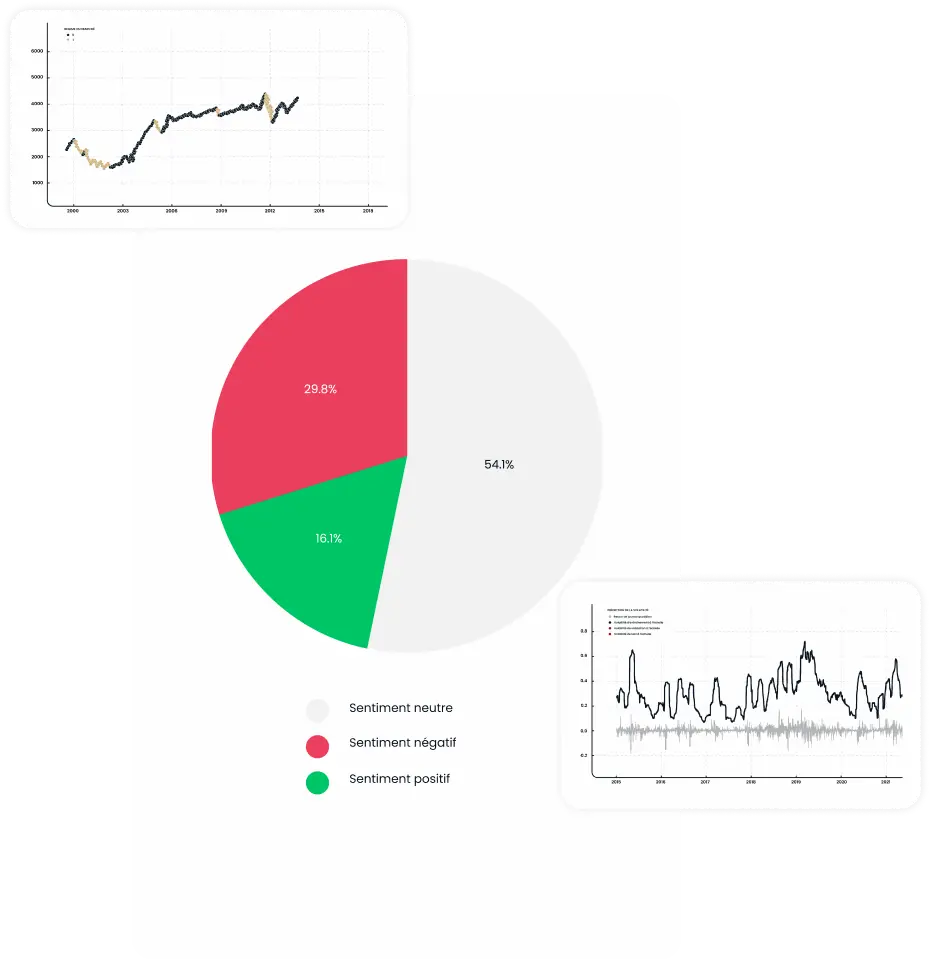

Nos modèles permettent de réduire les drawdowns, d’améliorer le ratio de Sharpe et de limiter les pertes lors des corrections de marché.

Ils combinent plusieurs approches :

Modélisation avancée de la volatilité.

VaR conditionnelle et stress testing.

Détection précoce de retournements.

Systèmes d’alerte multi-factoriels en temps réel.

Modèles de drawdown prédictif pour anticiper les phases de baisse.

Ils reposent sur des outils quantitatifs comme :

Analyse de momentum et mean reversion.

Détection de cycles et filtres de Kalman.

Signaux d’entrée et de sortie optimisés.

Sorties adaptatives pour minimiser les pertes.

Rééquilibrage dynamique en fonction de la volatilité.

Nos équipes combinent :

Ingénieurs en mathématiques appliquées.

Doctorats en finance quantitative.

Expérience en gestion d’actifs.

Nous publions régulièrement dans des revues spécialisées, collaborons avec des universités et développons constamment de nouveaux modèles.

Oui. Tous nos modèles sont audités selon des standards académiques et par des organismes indépendants. Nous appliquons des protocoles de validation quantitative stricts pour garantir la robustesse des résultats.

Vous n’avez pas trouvé votre réponse ? Contactez-nous ici

Besoin d’aide ou d’informations supplémentaires ? Contactez-nous ici.